Vermögensaufbau und Altersvorsorge – meine Erfahrungen der letzten 35 Jahre! Blog#2

Dieser Blogbeitrag ist auch als englischsprachiger Podcast auf Spotify verfügbar (hier anhören)!

In diesem Blog beschreibe ich meine Investment Erfahrungen in verschiedene Anlageklassen (Assetklassen) von 1987 bis 2021 und wie ich meine Altersvorsorge aufgebaut habe.

- Kurze Beschreibung meiner Investments, wie ich die Anlage rückblickend bewerte (Notenskala von sehr gut bis unbefriedigend), ggf. was ich gelernt habe/ heute anders machen würde.

- Meine Empfehlungen und Fazit.

- Empfehlenswerte Informationsquellen

Altersvorsorge/ Rentenansprüche – gesetzliche Rente und Betriebsrente

Durch regelmäßige monatliche Einzahlungen in die deutsche Rentenversicherung (ab Abschluss der Ausbildung mit 28 Jahren bis zum 63. Lebensjahr) erhalte ich als langjährig Versicherter mit 63 Jahren eine vorgezogene gesetzliche Altersrente. Obwohl meine Rentenbeiträge keine Rendite im eigentlichen Sinne erwirtschaften, da die Rentenauszahlungen aus der Umlage der aktuellen Beiträge plus Steuerzuschüssen gespeist werden, ergeben detaillierte Berechnungen (Ref1 und Ref2) eine jährliche Rendite von ca. 3% für Männer mit durchschnittlicher Lebenserwartung auf die einbezahlten Beiträge.Zusätzlich erhalte ich nach insgesamt 35 Jahren Anstellung bei einem Pharmaunternehmen eine Betriebsrente, deren Beiträge ausschließlich vom Unternehmen stammen.

Bewertung: Befriedigend (gesetzliche Rente) bzw. sehr gut (Betriebsrente). Die kombinierten monatlichen Rentenzahlungen entsprechen etwa 50% meiner durchschnittlichen monatlichen Bruttoeinkünfte als Angestellter und bilden damit die erste Säule meiner Altersvorsorge.

Assetklasse 1: Humankapital

Humankapital, definiert als das auf Ausbildung und Erziehung beruhende Leistungspotential, ist die Basis für die langfristige Vermögensbildung und damit die wichtigste Assetklasse. Durch die "Investition" in ein Chemiestudium, die Anstellung in einem forschenden Pharmaunternehmen, lebenslangem Interesse an Fort- und Weiterbildungsmaßnahmen konnte ich mein Humankapital kontinuierlich erhöhen (durchschnittliche nicht inflationsbereinigte jährliche Gehaltserhöhung über 35 Jahre: 4.9%). Langfristig betrachtet ist es ebenfalls wichtig, gesund zu leben, neugierig zu bleiben, Neues zu lernen und seinen geistigen Horizont zu erweitern.Bewertung: Gut

Assetklasse 2: Immobilien

2a) Eigentumswohnungen zur Vermietung und Kapitallebensversicherungen:In den Jahren 1991 und 1994 kaufte ich jeweils eine Eigentumswohnung (ETW) in mittelgroßen Städten in Baden-Württemberg zur Vermietung. Die Finanzierungen der Wohnungen waren als „Steuersparmodell“ konzipiert, der Kauf wurde über Bankdarlehen finanziert, die Darlehen über Einzahlungen in 25 Jahre laufende Kapitallebensversicherungen (LVs) getilgt.

Annahmen und (unverbindliche) Berechnungen des Vermögensberaters zum Kaufzeitpunkt:

- Vollständige Tilgung der Bankkredite durch Auszahlung der LVs nach 25 Jahren möglich.

- Wert der ETW über längere Zeit bleibt zumindest erhalten, Wertsteigerung sehr wahrscheinlich.

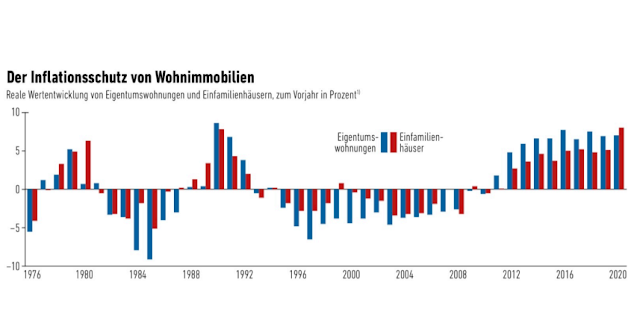

Die reale Wertentwicklung der ETWs war in den ersten 15-20 Jahren (bis ca. 2010) nach Kauf durchgängig deutlich negativ, erst in den letzten zehn Jahren stieg der Wert der Wohnungen deutlich.

Die untenstehende Grafik (FAZ, 05.12.2021, S. 29) zeigt die reale (inflationsbereinigte) Wertentwicklung von Wohnimmobilien der letzten 44 Jahre in Deutschland und widerlegt die häufig anzutreffende Meinung, dass der Wert von Wohnimmobilien stets steigen müsste!

Bewertung LVs: Befriedigend

LVs erzielten 2.9% Rendite p.a.; Auszahlung war steuerfrei da LVs vor 2005 abgeschlossen wurden.

Bewertung ETWs: Befriedigend.

1998 haben wir ein Einfamilienhaus zur Eigennutzung gekauft, den Kaufpreis teilweise über ein Bankdarlehen finanziert (Zinssatz damals 6.3% p.a.) und das Darlehen mit verfügbaren Geldmitteln möglichst rasch vollständig getilgt.

Der Kauf eines Eigenheims ist primär eine „Lifestyle Entscheidung“. Beim selbst genutzten Eigenheim ist eine Rendite-Berechnung möglich, allerdings wenig sinnvoll: es geht hier eher um die subjektive "Wohlfühl-Rendite", in dem Eigenheim zu leben, das einem gefällt.

Wer flexibel bleiben will und konsequent die monatliche Differenz zwischen Mietzahlung und erforderliche Zahlungen für das Eigenheim (Zins- und Tilgung, Instandhaltung) in eine rentable Anlage (zB breit gestreuter Aktien-ETF) investiert, baut langfristig als Mieter ein vergleichbares Vermögen wie der Eigenheimbesitzer auf.

Rückblickend würde ich

LVs erzielten 2.9% Rendite p.a.; Auszahlung war steuerfrei da LVs vor 2005 abgeschlossen wurden.

Bewertung ETWs: Befriedigend.

- Die Berechnung einer exakten Rendite für ETWs ist von einer Vielzahl von Faktoren (Kaufpreis, Kauf-Nebenkosten, Mieteinnahmen, Verwaltungskosten, Erhaltungsaufwand, Wertsteigerung, Steuern, Finanzierungskosten etc.) abhängig. Nach meiner groben Abschätzung wird die inflationsbereinigte Gesamtrendite der ETWs im Bereich von 2-3% p.a. (im Bereich von historischen Gesamtrenditen von Wohnimmobilien) liegen.

- Die Vermietung von ETWs ist zeitintensiver und aufwändiger als zB die Verwaltung eines Aktiendepots (Mieterwechsel, Leerstandsrisiko, Eigentümerversammlungen, Sanierungen und Reparaturen; staatliche Vorgaben bergen zusätzliches Risiko).

- Eigene Recherchen zur Performance von Kapitallebensversicherungen vor Abschluss des Vertrags durchführen. Die von den Vermögensberatern vermittelten Kapitallebensversicherungen erzielten keine optimale Rendite, da bei der Auswahl der LVs die Höhe der Vermittlungsprämien vermutlich wichtiger war als meine Rendite.

- Berücksichtigen, dass die Vermietung von ETW mit Arbeit verbunden ist und dass die reale Wertentwicklung von Wohnimmobilien auch über längere Zeiträume negativ sein kann.

1998 haben wir ein Einfamilienhaus zur Eigennutzung gekauft, den Kaufpreis teilweise über ein Bankdarlehen finanziert (Zinssatz damals 6.3% p.a.) und das Darlehen mit verfügbaren Geldmitteln möglichst rasch vollständig getilgt.

Der Kauf eines Eigenheims ist primär eine „Lifestyle Entscheidung“. Beim selbst genutzten Eigenheim ist eine Rendite-Berechnung möglich, allerdings wenig sinnvoll: es geht hier eher um die subjektive "Wohlfühl-Rendite", in dem Eigenheim zu leben, das einem gefällt.

Wer flexibel bleiben will und konsequent die monatliche Differenz zwischen Mietzahlung und erforderliche Zahlungen für das Eigenheim (Zins- und Tilgung, Instandhaltung) in eine rentable Anlage (zB breit gestreuter Aktien-ETF) investiert, baut langfristig als Mieter ein vergleichbares Vermögen wie der Eigenheimbesitzer auf.

Bewertung: Für meine Familie und mich war der Kauf eines Eigenheims eine gute Entscheidung. Die Einnahmen aus den vermieteten ETWs und mietfreies Wohnen im eigenen Haus sind die zweite Säule meiner Altersvorsorge.

Assetklasse 3: Aktien

Erste Erfahrungen in den 90-er Jahren:- Eröffnung eines Aktiendepots zu Beginn der 90-er Jahre bei der lokalen Commerzbank oder Kreissparkasse war aufwendig. Den Kauf und Verkauf von Einzelaktien musste ich in persönlichen Gesprächen oder per Telefon mit meinem Bankberater vereinbaren.

- Informationen über die Entwicklung von Aktienkursen gab es nur in überregionalen Tageszeitungen. Damals investierte ich hauptsächlich in Aktien deutscher und amerikanischer Unternehmen. Nach ersten kleinen Erfolgen an der Börse wurde ich übermütig und versuchte mich, mit kleineren Beträgen, auch im Optionshandel (zB “Call Option auf Hang Seng Index”). Nach der Realisierung deutlicher Verluste im Optionshandel, entschied ich mich zukünftig von allen hochspekulativen Investments fernzuhalten.

- Insgesamt profitierte ich aber vom allgemein positiven Börsenumfeld, machte Gewinne und löste mein Aktiendepot Ende 1998 auf, um den Ertrag in den Kauf unseres Eigenheims zu stecken. Alle weiteren frei verfügbaren Geldmittel der nächsten 10 Jahre verwendete ich für die Tilgung des Eigenheimkredites.

- Nach dem Wiedereinstieg in Aktien-Investments hatte sich das Umfeld positiv verändert! Relevante Informationen waren sofort und kostenlos im Internet verfügbar, Direktbanken ermöglichten den kostengünstigen Kauf und Verkauf von Einzelaktien und Aktien-Fonds und so konnte ich meine Aktiendepots selbst effizient managen.

- Nach der problemlosen Eröffnung von Wertpapierdepots bei Direktbanken (Ing-DIBA und Consors; später Scalable Capital) investierte ich zunächst in Einzelaktien (hauptsächlich US- und Schweizer-Unternehmen).

- Durch die inspirierende Lektüre der „ETF-Bibel“ von Gerd Kommer begann ich zunächst vorsichtig, nach einigen Jahren aber verstärkt in breit gestreute Aktien-ETFs (zB MSCI-World, MSCI Emerging Markets, MSCI Small Caps) langfristig (Anlagezeitraum >15 Jahre) zu investieren. Inzwischen investiere ich ausschließlich in breit gestreute Aktien ETFs!

- Die Vorteile der Aktien-ETFs sind: geringe Kaufgebühren, sehr geringe laufende Kosten, hohe Liquidität, Sicherheit und Transparenz und breite Risikostreuung (MSCI World enthält zB >1500 Einzelaktien).

- Die Rendite des MSCI World (hier lediglich als ein Beispiel für einen breit gestreuten Aktien-ETF ausgewählt) betrug im Zeitraum 1970-2021 beachtliche 8.4% p.a. (nicht inflationsbereinigt; inkl. Brutto-Dividenden); in den letzten 10-Jahren lag die durchschnittliche Rendite sogar bei 14.0% p.a. (nicht inflationsbereinigt).

- Jeder der langfristig (Anlagehorizont mindestens 10-15 Jahre) Vermögen ansparen möchte, sollte sich mit (Aktien)-ETFs (z.B. mit Kosten, Fondsvolumen, Fondswährung, Wertentwicklung, Tracking-Qualität, thesaurierend vs. ausschüttend, Replikationsmethode…) beschäftigen. Das ist einfacher als es klingt, macht Spaß und ist äußerst sinnvoll investierte Zeit!

- Niemand sollte glauben, dass er (oder sein Berater!) durch Auswahl von Einzelaktien oder durch Investitionen in Teilmärkte den Markt dauerhaft schlagen kann.

Bewertung: Gut - Sehr gut; das in Aktien investierte Vermögen ist die dritte Säule meiner Altersvorsorge.

Rückblickend würde ich

- mich früher ernsthaft (basierend auf wissenschaftlichen Erkenntnissen) mit Aktien-ETFs und Anlagestrategien beschäftigen.

- früh damit beginnen, langfristig verfügbares Geld größtenteils in einen breitgestreuten, monatlich besparten, ETF Sparplan zu investieren. Daneben würde ich einen kleineren Teil (ca. 10%) der verfügbaren Geldmittel in spekulativere Anlagen mit höherem Renditepotential (Einzelaktien, IPOs etc.) anlegen.

Assetklasse 4: Geldmarkt / Tagesgeld

Positive (inflationsbereinigte) Renditen am Geldmarkt sind derzeit nicht erzielbar. Daher habe ich lediglich ausreichende Geldguthaben für geplante und unvorhergesehene Ausgaben (zB Autoreparaturen, Wohnungs-/Haussanierungen) auf einem Tagesgeldkonto „geparkt“.Bewertung: notwendig für Liquidität – inflationsbereinigte Rendite liegt im negativen Bereich und ist damit unbefriedigend.

In was ich nicht investiere

- Kryptowährungen, Pennystocks, Optionen, Währungsspekulationen: zu spekulativ für mich.

- Gold: bietet langfristig zu geringe Renditen (durchschnittliche inflationsbereinigte Rendite im Zeitraum zwischen 1975 und 2021: 1,8% p.a.).

Meine Empfehlungen / Fazit:

- Beschäftige Dich intensiv mit verschiedenen Assetklassen, investiere nur in Anlagen die Du zu 100% verstehst und übernehme selbst die Verantwortung für Deine Finanzen. Steuersparmodelle sind selten eine gute Idee!

- Verstehe den Zinseszinseffekt und damit auch wie wichtig es ist frühzeitig mit dem Vermögensaufbau zu beginnen.

- Rückblickend hätte ich in den letzten 35 Jahren schwerpunktmäßig in zwei Assetklassen investieren sollen:

- Weltweit gestreute Aktien-ETFs

- Selbstgenutztes Wohneigentum

- Konsequenterweise werde ich mittelfristig die ETWs verkaufen und den Erlös in breitgestreute Aktien-ETFs investieren.

Hier noch einige ausgewählte Informationsquellen:

Bücher:

Verantwortlicher: Klaus Rudolf; Kommentare und Fragen bitte an: rudolfklausblog@gmail.com

Disclaimer: Auf Klaus Rudolfs Blog gebe ich meine persönliche Meinungen und Erfahrungen weiter. Ich bin weder Arzt noch Finanzberater. Bitte informiere Dich breit und konsultiere bei Bedarf einen professionellen Experten in Gesundheitsfragen oder Finanzanlagen.

- Gerd Kommer: Souverän investieren mit Indexfonds und ETFs: Wie Privatanleger das Spiel gegen die Finanzbranche gewinnen.

- Andreas Beck: Erfolgreich wissenschaftlich investieren (kostenloses eBook)

- justETF (justetf.com) ist eine sehr empfehlenswerte Informationsplatform rund um börsengehandelte Indexfonds (ETFs) und Geldanlage. Das Portal bietet Zugang zu einer Datenbank aller europäischer Fonds, ETF- und Depotvergleiche, Portfolio-Tools zum Erstellen von ETF-Portfolios sowie Seminare und Praxistipps für die Do-It-Yourself-Geldanlage.

- ETFs – Einfach und günstig in Aktien anlegen: mit Indexfonds

YouTube Videos:

- Depot eröffnen in 5 Minuten – YouTube Video von Finanzfluss am Beispiel ConsorsBank.

- ETF Sparplan Vergleich – YouTube Video von Finanzfluss.

Verantwortlicher: Klaus Rudolf; Kommentare und Fragen bitte an: rudolfklausblog@gmail.com

Disclaimer: Auf Klaus Rudolfs Blog gebe ich meine persönliche Meinungen und Erfahrungen weiter. Ich bin weder Arzt noch Finanzberater. Bitte informiere Dich breit und konsultiere bei Bedarf einen professionellen Experten in Gesundheitsfragen oder Finanzanlagen.